|

非上場投資信託の欠陥|Defects in Mutual Funds |

|

非上場投資信託は「ミューチュアル・ファンド(Mutual Fund)」と呼ばれ、基本的には、株式・債券を買って長期保有(バイ・アンド・ホールド / buy and hold)する投資手法、「現物取引」が主流で、上げ相場(up↑)でしか利益を出せない仕組みになっています。

郵便局や金融機関などの窓口やインターネットで販売されている、証券取引所に上場していない、通常の非上場投資信託は、1日1度しか取引価格(基準価額)が決まらないため、金融危機や株価大暴落時に、即時に売り抜けることができません。

たとえば、ある日の朝、株価が大暴落したことを知り、すぐに売却の指示を出しても、基準価額が決まるのは、夕方、その日のマーケットが終了してからです。仕事などで夜遅くになって、大暴落に気付いたとしたら、売却時の基準価額は、さらに翌日のマーケットが終了してからになってしまいます。その間、さらに株価が下落しても、何もすることができません。そのようにして、売り時を逸して、損失の塩漬け状態に陥る個人投資家が後を絶ちません。

金融危機によって市場が暴落すれば、それに応じてファンド価格(基準価額)も大きく値下がりします(投資家からの資金が流入し続けないかぎり、基準価額は上昇しません)。暴落時に、リアルタイムで即時に売り抜けることもできません。基準価額が下落しているのに、それでも、毎月、銀行口座に分配金が支払われるのは、非上場投資信託へ流れ込んだ個人投資家からの投資資金(純資産残高)をそのまま返金して、解約させずにつなぎ留めようとするためです。資金流出することで、さらに、基準価格は下落します。

資金流出している(基準価額が下落傾向の)非上場投資信託は、当然ながら、人気がなく、売れませんから、話題性があったり、株価が上昇傾向にあるセクターやテーマなどを見つけ出してきて、新しい商品を設定し、別の非上場投資信託へ乗り換えるように、彼らはセールストークするのです。

日本国内には、約6,000本(5,818本 / 2025年10月時点)の非上場投資信託(公募投信 / Publicly Offered Investment Trusts)がありますが、こんなにも本数が増えた最大の理由は、購入時の手数料稼ぎを目的にした「回転売買」が行なわれてきたからです。 |

|

| |

|

|

| 1929 |

ウォール街大暴落 / Great Crash |

| 1971 |

ニクソンショック / Nixon Shock |

| 1987 |

ブラックマンデー / Black Monday |

| 1990 |

日本の資産バブル崩壊 / Japanese Asset Bubble Burst |

| 1997 |

アジア通貨危機 / Asian Financial Crisis |

| 1998 |

LTCMヘッジファンド危機 / LTCM Hedge Fund Crisis |

| 2001 |

ITバブル崩壊 / 米同時多発テロ事件 / Dotcom Bubble Burst / 9/11 Attacks |

| 2008 |

リーマンショック / 世界金融危機 / Global Financial Crisis |

| 2009 |

ギリシャ財政危機 / Greek Sovereign Debt Crisis |

| 2020 |

コロナショック / 新型コロナ危機 / COVID-19 Crisis |

| 2025 |

トランプ関税ショック / Trump’s Tariffs Shock |

| 202? |

来るべき次の金融危機・株価大暴落 |

|

| |

|

| |

| 金融危機や株価大暴落時などの下げ相場でも、利益を手にするために、「空売り(信用取引)」や「金融派生商品(デリバティブ / Derivative)」と呼ばれる「先物取引」「オプション取引」などを利用して、景気や相場の良し悪しに関わらず、相場が上がっても(up↑)、下がっても(down↓)、まったく変わらなくても(side→)、どの局面でも利益を出せる仕組みにしたものが「ヘッジファンド(Hedge Fund)」です。 |

|

| |

|

|

| |

|

| |

「上げ相場は、時間をかけてゆっくりと階段を登るように上昇し、下げ相場は、短期間に窓から飛び落ちるように急落し、そのショックでしばらく横ばい相場となる」という相場の特性を考慮すれば、上げ相場よりも下げ相場のほうが、短期間で大きな利益をもたらします。

このようなヘッジファンドの運用手法は、ETF(上場投資信託)やETN(上場投資証券)を利用することで可能になります。なぜなら、原資産にレバレッジをかけた「レバレッジ型」、原資産の値動きと逆のパフォーマンスをする「インバース型」のETF/ETNが数多く用意されているだけでなく、下げ相場で利益を生み出す投資手法である「空売り」や「オプション取引」が可能だからです。通常の非上場投資信託との大きな違いは、ここにあります。 |

|

| |

|

| |

|

| 米国ETF(アメリカ市場)と国内ETF(日本市場)との大きな違いは、「売買単位」にあります。米国ETFは、1株単位で自由に売買可能で、売買単位に制限はありません。国内ETFは、売買単位が各銘柄によって制限されているため、米国ETFと比べて最低投資金額が大きくなり、持ち株数を自由に決めることができず、柔軟な資金管理ができません。 |

|

| |

|

| |

| 国内ETF/ETN(日本市場)は、2024年度において流動性(取引量)に欠ける銘柄(1日平均取引量が1万株未満)が、219銘柄もあり、日本市場全体(472銘柄)の約半分(46.4% / 219銘柄)が流動性に欠けるという悲惨な投資環境のまま放置され続けています(2024年12月31日時点)。取引がまったく成立しない銘柄も数多く、流動性が著しく低い銘柄は、買いたい時に買えない、売りたい時に売れない、Bid/Askのスプレッドが大きく開いて不利な価格で約定されるので注意が必要です。 |

|

| |

|

| |

国内ETF/ETN(日本市場)の流動性が低い最大の理由は、銀行、証券会社、保険会社などの機関投資家をはじめ、公的年金を運用管理する年金積立金管理運用独立行政法人(GPIF)、企業年金連合会、国民年金基金連合会などが、国内ETF/ETNを幅広い銘柄において自ら積極的に活用することなく、彼らが儲かる「非上場投資信託」を無知な個人投資家に売り込むことしか頭にないからです。残念ながら、「(一般・ジュニア・つみたて)NISA(少額投資非課税制度)」や「iDeCo(個人型確定拠出年金制度)」は、「長期投資」「分散投資」「積立投資」を前提とした「非上場投資信託」を推奨するための仕組みです。

日本国内の銀行などの金融機関は、企業への融資(長短金利差の利ザヤ)でお金を稼ぐという王道では利益を上げられなくなりました。その理由は、日銀が異次元の量的緩和で国債を爆買いするため、長短金利差がほとんどなくなってしまい、イールド・カーブがフラットになってしまったからです(金融・経済・マーケットの仕組み)。今現在、国内の金融機関は、金融庁を筆頭にNISAという制度を利用して利益を手にしようとしています。金融機関は、新規にNISAで口座開設した数に応じて、政府からキックバック(報酬)を受け取っていて、生き長らえている惨状です。銀行の店舗に来店する顧客は減り、支店のネットワークを有効活用するために、行員が顧客へ金融教育を施して、NISAで口座開設してもらい、長期投資を促しているのです。

本来なら、インフレ時には、中央銀行は政策金利を引き上げ、銀行預金の利率も上げて、国民の富を保護しなければなりません。2022年4月以降、約3年半以上、ずっとインフレは2%を超え続けているにも関わらず、日銀は金融緩和を継続してきました。

2024年07月31日、日銀は長期国債の買入れ減額(テーパリング)計画の公表と0.25%への利上げを決定しました。2025年01月24日に0.25%の追加の利上げで政策金利は0.50%になりましたが、量的緩和(財政ファイナンス)は継続しています。金融緩和のスピードは緩めるけれども、まだ金融緩和は加速している状態で、金融引き締めや金融正常化はほど遠く、実質金利はマイナス(政策金利よりもインフレ率の方がはるかに高い状態)で、国民の富・預金を犠牲にしているのです。

金融緩和による円安でコストプッシュ型の輸入インフレが加速した結果、物価が上昇し、価格転嫁を敢行できた大企業だけが潤い、中小・零細企業と消費者がコストを負担することになったのです。もう一度、繰り返します。中小・零細企業と消費者が円安によるコストを負担したらこそ、大企業や上場企業は過去最高の利益を手に入れることができたのです。一時的に円高に振れても、販売価格を引き下げて消費者に還元することもなく、大企業は販売価格を据え置き、円高による原価コストダウンで利益を手にし続けているのです。ガソリン価格などが下がらない理由の1つです。

金融緩和で過去最高値を更新し続けてきた上場企業の株主やエリート層は、円安によって大きく懐が潤った一方、大多数の中小・零細企業や消費者は、苦しみ続けているのです。国内の分断は、明らかに進行しています。日銀が謳い続けてきた「(需要主導の)賃金・物価の好循環」は端から存在せず、国民を欺いてきたと言えるでしょう。

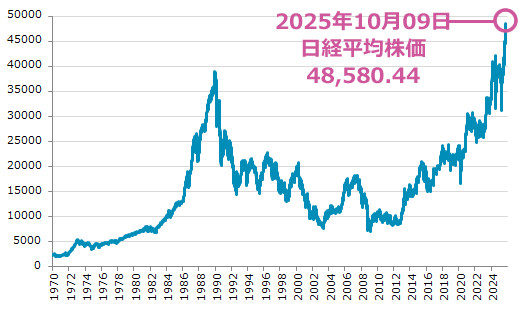

2024年2月22日、日経平均株価は、1989年12月29日に記録した狂乱バブルの過去最高値を更新しました。日本国内の株式市場や不動産市場がバブル化する中で、2025年09月19日、日銀は保有するリスク性資産をどのようにして圧縮していくのか、ようやく出口戦略を明示するに至ったありさまで、株価はすでに真上の天を示すほど超バブル化の状態なのです。

上場企業は「PBR1倍割れ問題」を解決するために、腰を据えて真面目に産業構造改革を断行し、生産性を高めて継続的に賃金が上昇していくための努力をするどころか、過去最高の自社株買いを実施して、発行済株式数を減少させてPBRを高めるという安易な道を選択しています。真の実力は何も変わっていないので、遅かれ早かれ、過去最高値を更新したバブル状態の日本株式市場はいずれ、化けの皮が剥がれることでしょう。

さて。

再び円安が大きく進むと、輸入インフレが加速して収拾がつかなくなる(円安に対処するため大幅に政策金利を引き上げると日銀をはじめ国内の金融機関が債務超過に陥る)から、今後の「(口先)為替介入」「微々たる政策金利の引き上げ(利上げ)」は、円高へ誘導するための最終手段といえるでしょう。繰り返しますが、故アベノミクスは、成功しても、失敗しても、どちらにしても出口がなく、破綻する運命なのです。故アベノミクスを評価する経済学者たちもいますが、日銀の異次元の量的・質的金融緩和は、出口を出られて(保有した資産を元のレベルへと圧縮することができて)初めて評価ができるのです。

世界各国の株価指数が過去最高値を更新し続け、株価が真上の天を示すほどバブル化する中で、相場が右肩上がりで上昇し続けることはないのに、上げ相場(up↑)でしか利益を出すことができない「非上場投資信託」で、「長期投資」が前提の「NISA」を顧客へ推奨することは、経済的な自殺ほう助に等しいと言えます。

簡単に言えば、「インフレでも銀行の預金利率はたいして上げないよ、だから銀行口座に眠っているお金をNISAで長期投資してくれよ(そうすれば、あなたではなく、うちら金融機関がリスクを負わずに儲かるから)」ということです。 |

|

| |

|

| |

|

|

| |

|

投資信託(ファンド / Fund)は、単体で売買される個別の株式や債券とは異なり、複数の銘柄を1つにパッケージ化した金融商品です。【1】ファンドマネジャーの裁量によってどの銘柄を組み入れるか決定され、市場の平均(ベンチマーク)を上回ることを目指して積極的に運用される「アクティブ・ファンド(アクティブ運用)」、【2】ある特定の指数(インデックス)に連動するように運用される「インデックス・ファンド(インデックス運用)」の2種類に大別されます(インデックスはパッシブ / Passiveとも呼ばれる。アクティブ / Activeの反対の意)。

ETF(上場投資信託)は、後者の「インデックス・ファンド」が大多数で、その特徴は、信託報酬、販売手数料の安さです。通常の非上場投資信託の「アクティブ・ファンド」は、成績の良し悪しに関わらず高い報酬(ファンドマネジャーなどの給料=人件費)が支払われますから、その分、多くの信託報酬(手数料)を個人投資家に課しているのが現状です。販売費及び一般管理費が明らかにされることはありません。

そして、彼らの給料は、運用成績そのものではなく、ファンドの純資産残高の大きさ(個人投資家から集めたお金の大きさ)によって決まります。あなたからお金を預かっている間、彼らは相場の良し悪しに関係なく、そして、自らの懐を痛めることなく、給料やボーナスを手にすることができます。だからこそ、彼らは「長期投資しましょう」とアドバイスします。いつ売り抜けたらいいか教えてくれることはありません。また、どの個別の銘柄が良いのか分からないからこそ「分散投資しましょう」とアドバイスします。そして、いつ買ったらいいのか分からないからこそ「積立投資しましょう」とアドバイスします。彼らの多くは、自らのお金をリスクに晒す「投資家」ではなく、お上の命令に従順な「従業員」や「販売員(セールスマン)」にすぎません。

金融のエリートや専門家と崇められているファンドマネジャーは、自らの才覚で優良銘柄(儲かる株)を選抜し、アクティブ・ファンドを組成します。一方、日経平均株価などの指数(インデックス)に連動するインデックス・ファンドは、何も考えずに、市場平均=株価指数(プロから素人までを含めたすべての投資家の平均値)に投資します。どちらの成績が良いかは、何度も繰り返し検証され、明らかにされてきました。結論は、いつも同じで、アクティブ・ファンドの平均的な投資成績は、常にインデックス・ファンドを下回っているのです。 |

|

| |

|

| |

“世界最高の投資家”であるウォーレン・バフェットは、「ファンドマネジャー(他人)を信じて、お金を預けて、運用を任せる(投資を信託する)くらいなら、指数に連動するETF/ETN(インデックス・ファンド)などに投資した方がずっとマシである」と公言し、アクティブ・ファンドを全否定しているのは有名です。

そうであるならば、高い信託報酬や売買手数料を支払って他人に資産運用を任せるのではなく、自ら責任とリスクを負い、自らを啓蒙しながら、個別銘柄やETF/ETNへ投資した方が賢明であることは誰の目にも明らかです。明日のことは誰にもわからない金融市場においては、プロと素人の区別は無意味で、天才がバカになったり、バカが天才になりうるのです。

富裕層をターゲットとした資産運用を一任するサービス「ファンドラップ」の受け皿の多くは、残念ながら「非上場投資信託」です。金融庁がどれだけ「顧客本位の業務運営」という美辞麗句を並べても、彼らは、予算やノルマなどの販売目標があり、販売量に応じて手数料(給料)を手にする以上、真の顧客本位という金融サービスはあり得ないのです。

「長期投資」「分散投資」「積立投資」という言葉に気をつけましょう。

「長期投資」「分散投資」「積立投資」が前提の「非上場投資信託」では、

残念ながら、富を維持することも、力を発揮することもできません。

「非上場投資信託」で儲かるのはあなたではなく、彼らなのです。 |

|

| |

|

|

| |

|

|

| |

|

| 比較項目 |

ETF(上場投資信託) |

非上場投資信託 |

| 投資戦略 |

|

日本 |

アメリカ |

|

日本 |

アメリカ |

| up ↑ |

|

|

up ↑ |

|

|

| side → |

|

*1 |

|

|

side → |

|

|

| down ↓ |

|

*2 |

|

|

down ↓ |

|

|

信託報酬

(保有コスト) |

おおむね0.1%~1%

(安め) |

おおむね0.2%~2%

(ETFより高め) |

| 取引可能時間 |

取引所の立会時間

(リアルタイムで売買可能) |

証券会社が決める申込時間内

(1日1回) |

| 取引価格 |

市場価格 |

申込日の基準価格 |

| 注文方法 |

成行・指値など |

価格指定はできない |

| 売買単位 |

日本:売買単位制限あり

アメリカ:1株から(制限なし) |

1口から |

| 分配金 |

利益から出す |

純資産の元本の取り崩しもあり |

| 取引窓口 |

全国の証券会社

(海外ETFは一部の証券会社のみ) |

証券会社 / 保険会社

銀行 / 郵便局 |

|

| 注)*1 日本国内の取引所に上場しているETFでオプション取引が可能な銘柄は「1306」「1308」「1309」「1320」「1321」「1328」「1330」「1343」「1540」「1591」「1615」「1671」の12銘柄ありますが、流動性に乏しい銘柄がほとんどで、取引できる状態ではありません(2025年11月27日時点)。 |

| 注)*2 日本のネット証券会社からでは米国ETFのオプション取引はできません。 |

| |

|

| |